Конъюнктурный обзор мирового рынка железной руды

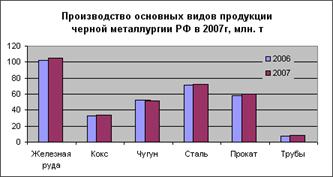

В России основными отраслями, потребляющими железную руду являются выплавка чугуна, стали, изготовление проката, труб.

Крупнейшими российскими металлургическими холдингами, к

оторые включают зарубежные активы, являются «Северсталь», «Евраз Групп» и холдинг «НЛМК».

«Северсталь» в 2007 г. увеличила производство стали в России (ЧерМК) на 5,3%, до 11,87 млн. т, а проката – на 6,3%, до 10,7 млн. т. При этом компания резко нарастила выпуск российских полуфабрикатов на 50%, до 871,8 тыс. т, сократила производство холоднокатаного листа на 9%, увеличив выпуск горячекатаной продукции, проката с покрытием и сорта на 5–55% в зависимости от вида товара.

В целом компанией «Северсталь» (с учетом Severstal North America и Lucchini) в 2007 г. было выплавлено 17,46 млн. т стали (+0,2% к 2006 г.) и 13,25 млн. т проката (+2%).

«Евраз Групп» – единственный из ведущих металлургических холдингов России, который в 2007 г. снизил относительно 2006 г. выпуск стали (на 3,7%, до 13,8 млн. т) и проката (на 7,2%, до 11,9 млн. т). Сокращение российского производства компании связано с падением выпуска на Западно-Сибирском МК (по стали – на 1,07%, по прокату – на 18,5%). Однако снижение произошло в основном за счет продукции с низкой добавленной стоимостью – полуфабрикатов (на 28,5%, до 4,78 млн. т). По остальным видам проката, согласно данным компании, в 2007 г. отмечается прирост производства на 3–15%.Общее производство стали «Евраз Групп» (с учетом результатов зарубежных предприятий) в 2007 г. выросло на 1,4%, до 16,3 млн. т, а проката – на 5%, до 15,2 млн. т.

НЛМК в 2007 г. снизил выпуск стали на 0,8% из-за временных сбоев в работе ДП №6 во II и III кварталах. Также в прошлом году комбинат снизил производство слябов (на 3,7%) и холоднокатаного проката (на 7,2%) в пользу увеличения производства (на 10,2%) горячекатаного проката на экспорт. Кроме того, в 2007 г. на Новолипецком МК возросло производство горячеоцинкованной стали на 10,7% и динамной стали – на 9,8%. В целом в 2007 г. холдинг «НЛМК» увеличил выпуск проката на 1,5%, до 9,1 млн т с учетом роста объемов зарубежного производства на DanSteel A/S (на 11,6%) и ООО «ВИЗ-Сталь» (на 6,1%).

Металлургический дивизион «Металлоинвеста» (в частности, «Уральская сталь» и ОЭМК) в прошлом году нарастил выпуск стали на 4,2%, до 6,55 млн. т, а проката – на 4,8%, до 5,4 млн. т.

По данным группы «Мечел» (Челябинский МК, «Ижсталь», Белорецкий МК и другие) выпуск стали в 2007 г. в компании составил 6,09 млн. т (+2% к 2006 г.), а проката – 5,14 млн. т (+9%), из которого 3,04 млн. т (+20%) пришлось на сортовой товар. Производство листового проката и товарной заготовки снизилось на 2–5%, а выпуск метизов вырос на 12%, до 683 тыс. т.

Нижне-Сергинский ММЗ/РМЗ («Макси-Групп»), который в 2006 г. «ворвался» в группу 10 ведущих производителей стали в РФ, в 2007 г. снова показал самый высокий темп прироста производства: стали – на 49%, проката – на 33%.

3. Международная торговля

Основными игроками на мировом рынке железной руды являются Китай, США и Бразилия, а также Индия. Рассмотрим положение и взаимоотношения этих стран, а также место России на мировом рынке железной руды и продуктов ее переработки.

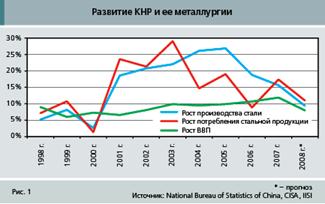

Китай. Традиционно китайские металлургические компании не принимали активного участия в определении годовых цен на железную руду, предпочитая, чтобы их интересы на переговорах с поставщиками отстаивали западноевропейские и японские производители стали. Однако в последние месяцы именно китайцы претендуют на то, чтобы играть первую скрипку со стороны покупателей. Хотя в 2005 году в Китае состоялись первые контакты между производителями и потребителями руды.

Это неожиданное проявление активности китайцами объясняется, судя по всему, тем, что цены на импортируемую железную руду приобрели для них критическое значение. Правительство страны, безуспешно пытаясь остановить экспансию национальной металлургической отрасли, ввело еще в 2004-2005 годах ряд ограничений при реализации проектов в сталелитейной отрасли и отменило почти все льготы для экспортеров стали, чем поставило последних в весьма сложное положение. Многие китайские заводы вынуждены продавать металл по ценам ниже себестоимости, а дальнейшее подорожание сырья для них смерти подобно.

В октябре-декабре металлургические компании КНР и поддерживающие их политические деятели провели ряд информационных атак, доказывая, что в 2009 году рост спроса на импортную железную руду в стране сократится, а ее общая потребность не превысит 300 млн. тонн. В частности, заявлялось об ускоренном вводе в строй новых отечественных железорудных мощностей, закрытии десятков устаревших сталелитейных предприятий, сокращении числа новых проектов в сталелитейной отрасли. Этими выкладками китайские потребители сырья стремятся оправдать свои требования 10-15%-го уменьшения цен на руду.

Высокий спрос на внутреннем рыке Китая и рост стоимости фрахта логично привели к повышению котировок на железорудное сырье из Индии.

Стоимость экспортной индийской руды растет с начала текущего года. Сперва цены выросли на фоне результатов переговоров по базовым контрактам на 2008 г. (на 9,5%), а потом в марте еще на 9,7% в результате установления индийскими властями экспортной пошлины на индийское ЖРС в размере $6,8 за т с целью первоочередного обеспечения собственного производства стали. Напомним, что Индия, объявив о масштабной политике развития производства и внутреннего потребления стали до 2020 г., намерена со временем вообще сократить экспорт железной руды до нуля.

В свою очередь Китай временно отказался от импорта железной руды из Индии, используя свои запасы. Однако в условиях высокого спроса на ЖРС у китайских компаний просто нет возможности отказаться от закупок индийской руды, тем более что Индия может обеспечить поставки в течение недели, тогда как доставка руды из Бразилии и других стран занимает от двух недель до месяца.

Дефицит железной руды на мировом рынке будет сопровождаться дальнейшим повышением цен, а это вернет конкурентоспособность индийским поставкам. Поэтому Китай в очередной раз попытается договориться с индийскими компаниями о заключении долгосрочных контрактов по поставке железной руды из Индии с правом пересмотра цен раз в год.

Другие рефераты на тему «Международные отношения и мировая экономика»:

Поиск рефератов

Последние рефераты раздела

- Коррекция специализаций региональных экономик через НИОКР

- Право международных организаций

- Региональные инвестиционные соглашения в Северной Америке

- Россия в системе международных экономических отношений

- Методы экономического обоснования принимаемых решений по выходу на внешний рынок

- Мировые деньги и международная ликвидность

- Роль США и Китая в интеграционных процессах в рамках АСЕАН