Планирование (прогнозирование) текущих издержек по обычным видам деятельности

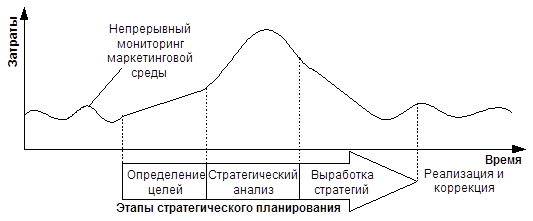

Рис. 3. Стратегический анализ как процесс и фаза стратегического планирования.

3) Третий шаг стратегического планирования – разработка стратегии и плана перехода из текущего состояния в желаемое, то есть ответ на вопрос: «Что нужно сделать и что изменить?» Изменения при этом могут быть самыми радикальными,

вплоть до смены области деятельности. Стратегию можно рассматривать как связующее звено между целями предприятия и линией поведения, выбранной для их достижения.

Установление цели и выбор правильной стратегии должны подкрепляться грамотной работой по реализации. Часто в процессе реализации приходится поступаться интересами ряда сотрудников предприятия, и чем радикальнее стратегия, тем больше сопротивление. Стратегия имеет возможность быть вообще не реализованной, в силу того что сопротивление слишком велико. Поэтому необходима воля руководства, ресурсы: (финансовые, моральные, кадровые) и т.д.

1.2. Финансовое планирование и бюджетирование

Финансовое планирование на предприятии взаимосвязано с планированием хозяйственной деятельности и строиться на основе других показателей плана (объема производства и реализации, сметы затрат на производство, плана капитальных вложений и др.). Однако составление финансового плана не является простым арифметическим пересчетом показателей производства в финансовые показатели.

В современных условиях связь финансового и производственного планирования еще более усилилась, поскольку такие важнейшие показатели, как реализация продукции в денежном выражении и прибыль, определяют возможности успешного развития предприятия, что, в свою очередь, повышает роль финансовых планов.

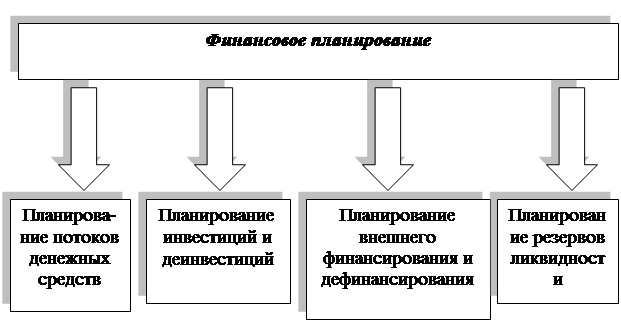

Общее представление о финансовом планировании показано на рис.4.

Рис.4. Финансовое планирование.

В теории финансового менеджмента в зависимости от используемых методов различают следующие основные системы финансового анализа, проводимого на предприятии: горизонтальный анализ; вертикальный анализ; сравнительный анализ; анализ коэффициентов; интегральный анализ.

I. Горизонтальный (или трендовый) финансовый анализ базируется на изучении динамики отдельных финансовых показателей во времени. В финансовом менеджменте наибольшее распространение получили следующие виды горизонтального (трендового) финансового анализа:

1. Исследование динамики показателей отчетного периода в сопоставлении с показателями предшествующего периода.

2. Исследование динамики показателей отчетного периода в сопоставлении с показателями аналогичного периода прошлого.

3. Исследование динамики показателей за ряд предшествующих периодов (определение линии тренда в динамике). Результаты такого анализа в целях наглядности рекомендуется оформлять графически, что облегчает определение линии тренда. Все виды горизонтального (трендового) финансового анализа дополняются обычно исследованием влияния отдельных факторов на изменение соответствующих результативных ее показателей.

II. Вертикальный (или структурный) финансовый анализ базируется на структурном разложении отдельных показателей финансовой отчетности предприятия. В финансовом менеджменте известны следующие виды вертикального (структурного) анализа:

1. Структурный анализ активов. В процессе этого анализа определяются удельный вес оборотных и внеоборотных активов и т.д.

2. Структурный анализ капитала. В процессе этого анализа определяются удельный вес используемого предприятием собственного и заемного капитала; состав используемого заемного капитала по срокам его предоставления (кратко — и долгосрочный привлеченный заемный капитал); состав используемого заемного капитала по его видам — банковский кредит; финансовый кредит других форм; товарный (коммерческий) кредит и т.п.

3. Структурный анализ денежных потоков. В процессе этого анализа в составе общего денежного потока выделяют денежные потоки по операционной, инвестиционной и финансовой деятельности предприятия. Результаты вертикального (структурного) финансового анализа обычно также оформляются графически.

III. Сравнительный финансовый анализ. В процессе использования этой системы анализа рассчитываются размеры абсолютных и относительных отклонений сравниваемых показателей. Известны следующие виды сравнительного финансового анализа:

1. Сравнительный анализ финансовых показателей данного предприятия и среднеотраслевых показателей.

2. Сравнительный анализ финансовых показателей данного предприятия и предприятий — конкурентов.

3. Сравнительный анализ финансовых показателей отдельных структурных единиц и подразделений данного предприятия (его «центров ответственности»). 4. Сравнительный анализ отчетных и плановых (нормативных) финансовых показателей.

IV. Анализ финансовых коэффициентов (R-анализ) базируется на расчете соотношения различных абсолютных показателей финансовой деятельности предприятия между собой. В процессе использования этой системы анализа определяются различные относительные показатели, характеризующие отдельные результаты финансовой деятельности и уровень финансового состояния предприятия.

Финансовое планирование имеет следующую целевую направленность:

- обеспечение финансовыми ресурсами и денежными средствами деятельности организации,

- увеличение прибыли по основной деятельности и другим видам деятельности, если они имеют место,

- организация финансовых взаимоотношений с бюджетом, внебюджетными фондами, банками, кредиторами и дебиторами,

- обеспечение реальной сбалансированности планируемых доходов и расходов,

- обеспечение платежеспособности и финансовой устойчивости организации.

Процесс финансового планирования состоит из следующих этапов:

1. Анализ финансовых показателей фирмы за предыдущий период. Расчет показателей производится на основе основных финансовых документов фирмы: баланса, отчета о прибылях и убытках, отчета о движении наличности.

2. Долгосрочное финансовое планирование.

3. Оперативное финансовое планирование.

Как и всякий другой процесс, финансовое планирование завершается практическим внедрением планов и контролем за их выполнением.

Цель финансового плана — представить достоверную систему данных, отражающих ожидаемые финансовые результаты деятельности фирмы.

Финансовый план включает три документа:

- отчет о прибылях и убытках(отражает операционную деятельность фирмы в намеченный период);

- план-баланс;

- отчет о движении денежных средств.

Отчет о прибылях и убытках. С его помощью определяют размер получаемой прибыли за конкретный период времени. Цель составления отчетов о прибыли — в обобщенной форме представить результаты деятельности предприятия с точки зрения прибыльности.

Эта часть состоит обычно из следующих разделов:

- реализация;

- себестоимость реализованной продукции или услуг;

- операционные затраты;

- получение (до уплаты налогов) прибыли (или убытки).

Другие рефераты на тему «Финансы, деньги и налоги»:

Поиск рефератов

Последние рефераты раздела

- Оценка и прогнозирование инвестиционного рынка

- Анализ финансового состояния предприятия

- Анализ современного рынка электронных денег в России

- Актуальные проблемы внешнего долга

- Анализ государственных финансов Удмуртской республики 2006-2009 гг.

- Анализ ликвидности баланса и платежеспособности предприятия

- Анализ и распределение финансовых средств