Банки и их роль в современной экономике

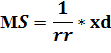

где rr - норма обязательных резервов, а d - первоначальный банковский вклад.

Коэффициент характеризует прямую зависимость между увеличением денежного предложения за счет создания кредитных денег и величины банковского вклада, который дает импульс для создания кредитных денег. Этот коэффициент называется банковским мульти

пликатором или мультипликатором денежной эмиссии страны. Анализ предложения денег предполагает учитывать роль Центрального банка в регулировании предложения денег, а также учет предпочтений экономических субъектов в распределении денежных средств между наличными деньгами и средствами на текущих счетах банков.

В связи с этим рассмотрим модель предложения денег, которая показывает зависимость предложения денег от трех переменных данных: денежной базы; нормы обязательных резервов; коэффициента депонирования. Рассмотрим их. Денежная база (В), называется также деньгами повышенной мощности, или деньгами высокой эффективности. Денежная база состоит из наличных денег в обращении и обязательных резервов коммерческих банков, хранящихся в Центральном банке. Наличные деньги непосредственно входят в состав денежного предложения, резервы определяют способность банков создавать кредитные деньги и влиять тем самым на размер денежной массы. Норма обязательных резервов (rr) законодательно определяет долю банковских вкладов, помещенных в резервы в Центральном банке.

Коэффициент депонирования денег (сr) - это предпочитаемое населением отношение наличности к банковским депозитам. Он отражает распределение денежных средств между наличными деньгами (С) и средствами на текущих счетах (D).

Если ограничиться рассмотрением денежной массы в рамках агрегата М1, то предложение денег можно представить как: М=C+D

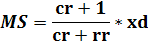

Эту же формулу можно представить так:

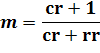

Второе уравнение отражает тот реальный факт экономической действительности, что предложение денег является функцией трех переменных: денежной базы, нормы обязательных резервов и коэффициента депонирования. Оно пропорционально денежной базе. Коэффициент, характеризующий данную пропорциональность, называется денежным мультипликатором m:

Используя денежный мультипликатор, предложение денег можно представить как: МS=m x B.

Спрос на деньги со стороны сделок связан с потребностями в деньгах для осуществления сделок, приобретения товаров и услуг. Деньги нужны предприятиям в качестве средства оплаты труда работникам, закупки материалов и оборудования и т.д. Домашним хозяйствам деньги необходимы для того, чтобы покупать потребительские товары и оплачивать услуги. Денежные средства, требуемые для этих и других целей представляют спрос денег для сделок, зависящие от доходов и цен, а в более общем виде - от общей денежной стоимости товаров и услуг в сфере обращения. Поэтому спрос на деньги в масштабе страны пропорционален номинальному валовому национальному продукту.

Однако, предприятиям и людям деньги нужны не только для покупки товаров и услуг, но и для приобретения финансовых активов в виде акций, облигаций, а также для хранения в виде денежных сбережений. Величина спроса со стороны финансовых активов зависит от уровня банковских процентных ставок по вкладам; процентов, выплачиваемым по облигациям; дивидендов получаемых на акции, а также от риска, инфляции и других факторов. В связи с крайней многочисленностью и разнообразием влияющих факторов установить реальный спрос на деньги крайне не легко и денежный спрос во многом рассматривается как теоретическая категория.

Выпуск в обращение денежных средств характеризует денежно-кредитную политику государства. При наличии инфляции делается дополнительный выпуск, который объективно обусловлен ростом цен. Когда масштабы эмиссии превышают потребности экономики страны в денежных средствах для обращения, то происходит «перегрев» экономики, появляется инфляция, но это же одновременно может стимулировать повышение экономической активности. И, наоборот, в случае недостаточной эмиссии наблюдаются «охлаждение» экономики, нехватка денежных средств, которая может сопровождаться снижением деловой активности в стране. В состоянии равновесия предложение денег и спрос на них равны. Равновесие достигается тогда, когда созванное банковской системой количество денег держится экономическими субъектами в форме наличных денег и чековых вкладов. Данному уровню будет соответствовать равновесная ставка процента, играющая роль «цены денег».

Равновесие на денежном рынке обеспечивается благодаря подвижности процентной ставки. Если она выше равновесного уровня, то предложение денег превышает спрос на них. Колебания равновесной процентной ставки могут быть вызваны увеличением предложения денег на рынке. В этом случае состояние равновесия может быть достигнуто несколькими методами:

–повышением цен, которое увеличит спрос на деньги до уровня их предложения;

–снижением процентной ставки, которое увеличит спрос на деньги;

–ростом дохода, который повысит спрос на деньги;

–снижением предложения денег.

В реальной действительности возможна и комбинация этих процессов, в результате чего будет достигнут новый уровень равновесия.

Кривая предложения денег MS показывает количество предлагаемых денег при каждом значении ставки процента при прочих неизменных факторах, влияющих на объем предложения денег. Форма кривой предложения денег зависит от целей проводимой денежно-кредитной политики. На графике кривая MS имеет вертикальную форму, что соответствует политике удержания денежной массы на неизменном уровне независимо от изменения ставки процента. Это вполне оправдано в условиях инфляции.

Равновесие отражает точка Е, обозначающая пересечение кривых спроса и предложения. Координаты данной точки выражают соответствие количества денег, которое рыночные субъекты желают иметь, количеству денег, предоставляемому банковской системой М* при равновесной ставке процента R*. Иными словами, при заданном предложении денег, равном М*, равновесие достигается при номинальной форме процента, равной R*. Если процентная ставка опустится ниже уровня R* до положения RА, то спрос на деньги увеличится.

Особенности российской банковской системы на современном этапе

Изучая особенности развития банковской системы России, можно выделить естественный и принудительный пути ее трансформации в более качественную и управляемую структуру.

1. Принудительная трансформация - следствие влияния внешних факторов: государственных органов, контролирующих и регламентирующих банковскую деятельность. Это – ЦБ, Министерство Финансов, Государственная Дума, как законодательный орган, налоговые органы и т.д. Такая трансформация направлена на повышение управляемости банковского сектора в целом, создание благоприятной среды для ведения операций на финансовом рынке, защиту от иностранных конкурентов, улучшение качества планирования национальной ликвидности.