Лизинг как форма финансирования инвестиционных проектов

Таблица 14 Типичные условия предоставления кредита

|

Цель |

развитие бизнеса, пополнение оборотных средств, инвестиционные цели |

|

Валюта |

USD, RUR |

| valign=top >

Срок, мес. |

12-84 |

|

Ставка, % |

От 11,00 |

|

Сумма |

От 150 000 USD, 4 000 000 RUR |

|

Обеспечение |

Необходимо обеспечить 100% основного долга. В качестве залога может быть предоставлено любое имущество: транспорт, оборудование, товары, векселя банка, недвижимость, личное имущество. Расходы по оформлению имущества в залог несёт клиент. Необходимо представление поручительства от основных учредителей/собственников, залогодателей, связанных компаний |

|

Срок рассмотрения |

до 15 рабочих дней |

|

Дополнительно |

Срок кредита до 5 лет в рублях и до 7 лет в долларах США, евро Срок существования бизнеса не менее 6-ти месяцев, а также наличие стабильной прибыли, позволяющей делать ежемесячные взносы по кредиту без ущерба для бизнеса Форма предоставления кредита: • единоразовая выдача кредита • выдача кредита частями (траншами) • кредитная линия. Комиссия за предоставление кредита – 1-2 % от суммы кредита Комиссия за досрочный возврат кредита – 1-4% от погашаемой суммы ссудной задолженности . Пени за просрочку платежа по кредиту – 0,2% от суммы просроченного платежа за каждый день просрочки. |

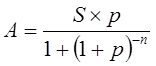

Итак, чтобы привлечь кредит по минимальной ставке и с минимальной комиссией и прочими издержками, вроде оформления имущества в залог нужно быть первоклассным заёмщиком с безупречной кредитной историей и иметь длительные хорошие отношения с банком, что в общем-то представляется нереальным. Можно допустить, что компании удастся привлечь кредит под 15% с учетом всех прочих издержек. Однако этот вариант маловероятен, и служит исключительно для оценки и сравнения возможностей кредита и лизинга. Выплаты по кредитам банки, как правило, предлагают производить в форме ануитета или равномерно убывающих платежей с начислением процентов на остаток долга. Для рассчета ануитетных выплат в банках используется формула

()

()

где: A – сумма аннуитетного платежа, S – сумма кредита, p – процентая ставка за период (в долях), n – количество периодов. В нашем случае сумма кредита составит 4 532 500,00 рублей, период равен одному месяцу и общее число периодов равно 36, процентная ставка составляет 15% годовых или 1,25% ежемесячно, т.е. в долях это 0,0125. Тогда рассчет ануитетного платежа дает нам сумму в 157 120,60 рублей. Т.е. за 36 месяцев равными платежами будет выплачено 5 656 341,60 рублей.

Рассмотрим альтернативный вариант с ежемесячной выплатой равной части основного долга, начисленных процентов и начислением процентов на остаток долга. Тогда сумма платежа в каждый период будет опредеяться следующей формулой

где: Ct+1 – плажет в период под номером t (0 ≤ t ≤ n-1), S – сумма кредита, p – процентная ставка за период (в долях), n – количество периодов. В нашем случае сумма кредита составит 4 532 500,00 рублей, период равен одному месяцу и общее число периодов равно 36, процентная ставка составляет 15% годовых или 1,25% ежемесячно, т.е. в долях это 0,0125. Таким образом можно составить график платежей втечение 36 месяцев и посчитать общий объём выплат. Таблица с графиком платежей по такой схеме представлена в приложении, а общая сумма платежей составит 5 580 640,63 рубля, что на 75 700,97 рубля меньше чем при ануитетной схеме платежей. Каждая компания сама должна выбирать какая схема для неё более удобна и привлекательна, ведь с точки зрения теории временной стоимости денег, лучше более крупные платежи отложить на дальнюю перспективу, когда их дисконтированная стоимость будет ниже. Ну а мы для сравнения стоимости приобретения выберем результаты полученные при рассчетах по схеме равномерно убывающих платежей, руководствуясь принципом снижения затрат, а не гипотезами теории временной стоимости денег. Итак, к выплатам по кредиту добавим предоплату и получим сумму в 7 523 140,63 рубля. Теперь можно подвести краткий итог и вернуться к проведённым выше рассчетам стоимости приобретения оборудования за счёт собственных средств, и использую лизинговую схему приобретения. Соберём полученые результаты в таблицу:

Таблица 15 Стоимость приобретения оборудования при различных формах финансирования

|

Собственн. средства |

Лизинг |

Кредит (убывающ.) |

Кредит (аннуитет) | |

|

Предоплата |

1 942 500,00 |

1 942 500,00 |

1 942 500,00 |

1 942 500,00 |

|

Дополнительные платежи |

4 532 500,00 |

7 140 825,04 |

5 580 640,63 |

5 656 341,60 |

|

Всего выплат |

6 475 000,00 |

9 083 325,04 |

7 523 140,63 |

7 598 841,6 |

|

В % от наименьшего |

100 |

140,28 |

116,18 |

117,36 |

Итак, на первый взгляд лизинг однозначно представляется самым дорогим и невыгодным способом приобретения данного оборудования, возможно меньшие платежи сделали бы его более привлекательным, однако то же можно сказать и относительно кредита, где возможны более низкие ставки. В тоже разница между кредитом и лизингом составляет порядка 24% (относительно затрат при приобретении за счет собственых средств).

Рассмотрм теперь как распределяются эти расходы во времени, только для удобства сделаем одно допущение, что предоплата выполняется в 0-й год, 1-й год начинается с поставкой оборудования и началом выплат 70% стоимости приобретаемого комплекса. Представим распределение выплтат в таблице и для большей наглядности представим в виде гистограммы.

Таблица 16. Распределение расходов на приобретение оборудования по годам

|

Год |

Собственные средства |

Лизинг |

Кредит (убывающие пл.) |

Кредит (аннуитетные пл.) |

|

0 |

1 942 500,00 |

1 942 500,00 |

1 942 500,00 |

1 942 500,00 |

|

1 |

4 532 500,00 |

2 321 941,68 |

2 086 838,54 |

1 885 591,20 |

|

2 |

0 |

2 321 941,68 |

1 860 213,54 |

1 885 591,20 |

|

3 |

0 |

2 496 941,68 |

1 633 588,54 |

1 885 591,20 |

Другие рефераты на тему «Финансы, деньги и налоги»:

Поиск рефератов

Последние рефераты раздела

- Оценка и прогнозирование инвестиционного рынка

- Анализ финансового состояния предприятия

- Анализ современного рынка электронных денег в России

- Актуальные проблемы внешнего долга

- Анализ государственных финансов Удмуртской республики 2006-2009 гг.

- Анализ ликвидности баланса и платежеспособности предприятия

- Анализ и распределение финансовых средств