Экономическое обоснование мероприятий по снижению себестоимости грузовых перевозок

Из проведенного анализа можно сделать следующие выводы:

- в целом снижается размер валюты баланса на 10,74%;

- объем основных средств снижается на 5,5%. Это в большей степени связано с устареванием автотранспорта;

- наблюдается значительный рост дебиторской задолженности (на 74,2%), следовательно, необходимо следить за ее состоянием;

Вертикальный (структурный) анализ – определ

ение структуры итоговых финансовых показателей с выявлением влияния каждой позиции отчётности на результат в целом (таблица 12).

Таблица 12

Вертикальный анализ финансовой отчетности

|

Показатели, тыс. руб. |

2008г. |

2009 г. |

Удельный вес, % |

Изменения | |

|

2008 г. |

2009 г. | ||||

|

1 |

2 |

3 |

4 |

5 |

6 |

|

1.внеоборотные активы |

11727 |

10519 |

66,88 |

67,21 |

0,33 |

|

1.1нематериальные активы |

10,9 |

10,3 |

0,06 |

0,07 |

0,01 |

|

1.2.основные средства |

11726 |

10509 |

66,82 |

67,71 |

0,89 |

|

2.оборотные активы |

5807 |

5133 |

33,12 |

32,79 |

-0,33 |

|

2.1.запасы |

5368 |

4811 |

30,62 |

30,84 |

0,12 |

|

2.2. дебиторская задолженность |

181 |

315 |

1,03 |

2,01 |

0,98 |

|

2.3.денежные средства |

258 |

7 |

1,47 |

0,04 |

-1,43 |

|

Итого активов |

17533 |

15642 |

100 |

100 | |

Основной удельный вес в структуре имущества приходится на основные средства, причем их доля в 2009 году увеличилась с 66,82% до 67,21%.

Трендовый анализ – сравнение каждой позиции отчётности с рядом предшествующих периодов и определение тренда. С помощью тренда формируются возможные значения показателей в будущем, а, следовательно, ведется перспективный анализ.

Анализ относительных показателей (коэффициентов) - расчет отношений между отдельными позициями отчета или позициями разных форм отчетности, определение взаимосвязи показателей. Финансовые коэффициенты представляют собой относительные показатели финансового состояния организации, рассчитываемые в виде отношений абсолютных показателей финансового состояния или их линейных комбинаций.

Система относительных финансовых коэффициентов по экономическому смыслу может быть подразделена на четыре группы:

1) показатели оценки рентабельности организации (прибыльности продаж, продукции и капиталоотдачи);

2) показатели оценки рыночной устойчивости;

3) показатели оценки ликвидности баланса как основы платежеспособности;

4) показатели платежеспособности.

Система финансовых коэффициентов ввиду своей простоты и однозначности широко используется для анализа кредитоспособности предприятия, диагностики банкротства, в системе государственного регулирования банковской и другой финансовой деятельности.

Для оценки платежеспособности и ликвидности предприятия используются следующие финансовые коэффициенты.

Коэффициент текущей ликвидности – дает общую оценку ликвидности активов, показывая, сколько рублей текущих активов предприятия приходится на один рубль текущих обязательств. Логика исчисления данного показателя заключается в том, что предприятие погашает краткосрочные обязательства в основном за счет текущих активов; следовательно, если текущие активы превышают по величине текущие обязательства, предприятие может рассматриваться как успешно функционирующее (по крайней мере теоретически). Размер превышения и задается коэффициентом текущей ликвидности. Значение показателя может варьировать по отраслям и видам деятельности, а его разумный рост в динамике обычно рассматривается как благоприятная тенденция.

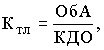

Формула расчета коэффициента текущей ликвидности выглядит так:

(7)

(7)

где ОбА – оборотные активы, принимаемые в расчет при оценке структуры баланса – это итог второго раздела баланса формы № 1 (строка 290) за вычетом строки 230 (дебиторская задолженность, платежи по которой ожидаются более чем через 12 месяцев после отчетной даты);

КДО - краткосрочные долговые обязательства – это итог четвертого раздела баланса (строка 690) за вычетом строк 640 (доходы будущих периодов) и 650 (резервы предстоящих расходов и платежей).

Ктл (2008г) = 5807 / 1271 = 4,6

Ктл(2009г) = 5133/1992 = 2,7

Коэффициент быстрой (промежуточной) ликвидности – по назначению показатель аналогичен коэффициенту текущей ликвидности; однако исчисляется по более узкому кругу текущих активов, когда из расчета исключена наименее ликвидная их часть — производственные запасы. Логика такого исключения состоит не только в значительно меньшей ликвидности запасов, но, что гораздо более важно, и в том, что денежные средства, которые можно выручить в случае вынужденной реализации производственных запасов, могут быть существенно ниже затрат по их приобретению. В частности, в условиях рыночной экономики типичной является ситуация, когда при ликвидации предприятия выручают 40% и менее от учетной стоимости запасов. В западной литературе приводится ориентировочное нижнее значение показателя — 1, однако эта оценка также носит условный характер. Кроме того, анализируя динамику этого коэффициента, необходимо обращать внимание и на факторы, обусловившие его изменение.

Формула расчета коэффициента быстрой ликвидности выглядит так:

![]() (8)

(8)

Другие рефераты на тему «Транспорт»:

Поиск рефератов

Последние рефераты раздела

- Проект пассажирского вагонного депо с разработкой контрольного пункта автосцепки

- Проектирование автомобильных дорог

- Проектирование автотранспортного предприятия МАЗ

- Производственно-техническая база предприятий автомобильного транспорта

- Расчет подъемного механизма самосвала

- Системы автоблокировки

- Совершенствование организации движения и снижение аварийности общественного транспорта в городе Витебск