Лизинг, как метод финансирования производства

При использовании лизингового механизма денежные средства, имеющиеся у предпринимателя, можно направить на закупку необходимого сырья, а лизинговые выплаты осуществлять из полученной в результате эксплуатации прибыли. Лизинг одновременно активизирует инвестиции частного капитала в сферу производства. Улучшает финансовое состояние непосредственных товаропроизводителей и повышает конкурентоспособ

ность малого и среднего бизнеса [2, с. 7-12].

В условиях ограниченности собственных финансовых средств лизинг является одним из эффективных способов приобретения оборудования.

1.2 Современные проблемы развития лизинговых отношений: мировая практика и российская специфика

История лизинговых отношений ведет свое начало с CC века до н.э., о чем свидетельствуют археологические раскопки в древнем государстве Шумер, а не как принято считать, в прошлом столетии в Америке. Однако термин «лизинг» вошел в употребление в 1887 году [3, c. 8].

Мировой рынок лизинга является неотъемлемой частью мировой экономики, и поэтому его состояние зависит от развития основных процессов в мировом и национальном хозяйстве. Но лизинговому рынку присущи особенности, которые не укладываются в общепринятый «формат» такого развития. Динамика лизинговых операций нередко не совпадает с циклическим развитием экономики. Изменения в объемах лизинга отражают влияние таких факторов, как: состояние нормативно – правовой базы, особенности бухгалтерского учета и налогообложения, масштабы государственной поддержки, доступность и стоимость привлечения заемных средств, наличие определенных лизинговых «ноу хау». Характер взаимоотношений производителей и лизингодателей, политика крупнейших лизинговых компаний и контролирующих организаций.

Одним из проявлений глобализации лизингового рынка стало развитие международного лизинга. В международном лизинге доминируют США (около 50% рынка), Япония и страны ЕС (по 20%) [4, c.12-16].

Причиной широкого распространения лизинга в развитых странах является ряд его преимуществ перед обычной ссудой или покупкой за счет собственных средств (приложение А).

Однако развитию лизингового рынка препятствую некоторые его недостатки, указанные ниже в таблице.

В России объемы лизинговых операций в течение 80-х – середины 90-х гг. оставались на уровне нескольких сот млн. долларов в год. Регулирование операций осуществлялось Внешэкономбанком СССР. С принятием основ лизингового законодательства в середине 90-х в стране началось формирование лизингового рынка [4,c. 15-16]. Это объясняется тем, что, с одной стороны, в стране были сформированы определенные рыночные структуры, предопределяющие эффективное использование лизинговых операций, а с другой – стала остро выявляться необходимость в инвестициях для обновления производственно – технического потенциала предприятий, для приобретения конкурентоспособной техники. Потребность в инвестициях не могла быть удовлетворена традиционными методами. Дополнительный источник для реализации инвестиционных процессов позволяло получить использование лизинга. В 1994 г. МПБ бал прокредитован проект нефтеперерабатывающего завода, который был нацелен на создание нефтяных коксов для использования в электродной и алюминиевой промышленности. МПБ был подготовлен также ряд программ, предусматривающих использование лизингового механизма для развития промышленности Камчатки, Хабаровского края и других районов Дальнего Востока [1, c. 71-73].

Современный мировой лизинг многообразен. Роль, которую Россия играет на современном мировом лизинговом рынке, пока незначительна. Наша страна отстает от многих государств по основным показателям – объему операций и доле лизинговых инвестиций в общем объеме капитальных вложений [4, c. 2-3]. Следует отметить, что зарубежные партнеры не совсем охотно выходят на российский рынок лизинговых услуг. Число лизинговых компаний – нерезидентов РФ на протяжении последних не превышает 15% от числа лизинговых компаний на российском рынке. Это объясняется тем, что рынок лизинга в России, несмотря на устойчивую тенденцию развития, характеризуется нестабильностью и высокой степенью риска [3, c. 10-11].

В то же время, не смотря на наличие целого ряда проблем на пути развития российского рынка лизинговых услуг, он постепенно становится одним из движущих факторов экономики.

По состоянию на 2006 год основными предметами лизинга служили: торговое и энергетическое оборудование – 50%, здания и сооружения – 16,08%, оборудование развлекательных комплексов и промышленное оборудование – 9,8% от всего объема договоров лизинга.

Рисунок 2 Структура договоров лизинга на 2006 год.

Объемы операций в России в течение последних двадцати лет оставались на уровне нескольких сот млн. долларов в год.

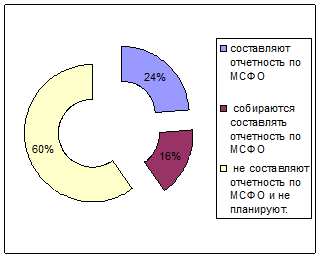

Рисунок 3 Уровень составления отчетности по МСФО российскими лизинговыми компаниями.

На достаточно невысоком уровне в большинстве компаний находится и маркетинговый анализ рынка, на котором, по идее, строятся, как минимум, краткосрочные и среднесрочные планы развития, то он у большинства находится в зачаточном состоянии. Четкое понимание своей конкурентной среды есть всего у 25% компаний, еще у 10% есть лишь общеэкономические представления о том, кто в принципе может быть их конкурентом.

1.3 Тенденции развития лизинга в России: прогнозы на будущее

Небольшие и в целом нестабильные объемы операций, быстроизменяющаяся товарная и отраслевая структура имущества, находящегося в лизинге, определяют место России в самом конце списка стран поп показателям эффективности работы лизинговых компаний. Основными проблемами для них являются небольшой уставной капитал, осуществление сделок исключительно по «классической» форме финансового лизинга с имущества лизингополучателю по окончании срока действия договора или обязательным выкупом по остаточной стоимости (около 95% всех объемов) и отсутствие в договорах опциона на передачу права собственности на имущество.

Тем не менее, в том, что лизинговый рынок развивается сомнений ни у кого не возникает. Расхождения начинаются, когда речь заходит об изменении темпов роста. Одни игроки говорят о замедлении темпов роста рынка, другие, наоборот, об интенсификации. И правы, как ни странно, и те, и другие.

Основным сигналом для прогнозов на понижение служит резкое сокращение темпов роста лизинговых платежей. По оценкам рейтингового агентства «Эксперт РА», в 2006 году, судя по итогам полугодового и 9-месячного исследований, темпы роста лизинговых платежей будут рекордно низкими – где-то в районе 20% (рисунок 4). Но это является скорее закономерным итогом начала перехода рынка лизинга на новую стадию развития, чем сигналом о торможении.

О благоприятных перспективах для роста свидетельствует произошедшее впервые за последние несколько лет заметное увеличение темпов прироста объема профинансированных средств. Так, в 2002 году они составляли 73%, в 2003 - 76%, в 2004 - 66%, а в 2005 - 40%. В этом году, по оценкам рейтингового агентства «Эксперт РА», они составят как минимум порядка 60%.

Другие рефераты на тему «Финансы, деньги и налоги»:

- Бюджетирование на предприятии

- Транспортный налог в Чувашской Республике

- Инвестиционный потенциал и расширение форм привлечения иностранных инвестиций в российскую экономику

- Зарубежная практика налогообложения недвижимости

- Дивидендная политика и регулирование курса акций. (Дробление, консолидация, выкуп акций)

Поиск рефератов

Последние рефераты раздела

- Оценка и прогнозирование инвестиционного рынка

- Анализ финансового состояния предприятия

- Анализ современного рынка электронных денег в России

- Актуальные проблемы внешнего долга

- Анализ государственных финансов Удмуртской республики 2006-2009 гг.

- Анализ ликвидности баланса и платежеспособности предприятия

- Анализ и распределение финансовых средств