Лизинг, как метод финансирования производства

Из сравнения законодательно – налоговой базы кредита и лизинга можно сделать следующие выводы;

- приобретение основных средств в лизинг позволяет предприятию уменьшить налог на прибыль и налог на имущество;

- применение схемы лизинга по сравнению со всеми другими схемами приобретения основных средств (кредит, приобретение из собственных средств) экономит финансовые средства лизингополуч

ателя.

Б) преимущества сотрудничества с лизинговой компанией.

Приведем расчеты сметы выручки и затрат движения денежных средств для ЗАО «НЭСР», решившего приобрести автомобиль «Тайота» для двух возможных способов: путем привлечения банковского кредита и путем долгосрочного финансового лизинга.

Исходные данные для расчетов:

- Стоимость автомобиля: 1000 тыс.р.

- НДС = 20%

- Кредитная ставка: 12% годовых.

- Маржа лизинговой компании: 4% годовых.

- Выручка от эксплуатации нового оборудования: 2000 тыс.р. в год.

- НДС от выручки 20%.

Состав и соотношение затрат в структуре себестоимости приняты эмпирически и соответствуют данным приведенным в таблицах в приложении (приложение Д, Е).

Норма амортизационных отчислений 11,1% в год, рассчитана линейным методом. При лизинге оборудование учитывается на балансе лизингодателя. При лизинге применяется коэффициент ускоренной амортизации – до 3.

В расчетах по возврату кредита, выплате процентов по лизинговым платежам принято ежемесячное погашение долга по аннуитентной схеме, предусматривающей равномерность ежемесячных выплат. В обоих случаях принято положение, что НДС, уплаченный поставщику, возвращается из бюджета после третьего месяца после уплаты за экскаватор, и направляется на погашение задолженности по кредиту.

Рассчитаем ставку налога на добавочную стоимость (Ст.НДС):

Ст.НДС = (1000 тыс.р.*20%)/100% = 200 тыс.р.;

Ставка налога на добавочную стоимость от реализации в год составит:

Ст.НДС = (2000 тыс.р.*20%)/100% = 400 тыс.р./год;

Вспомогательные расчеты амортизации и налога на имущество для случая приобретения оборудования в кредит приведены ниже в таблице 1.

В соответствии с регламентом банка, выдача кредита должна быть обеспечена залогом, в котором залоговая стоимость имущества должна составлять сумму кредитов за год и процентов за год, а именно:

- в случае кредита 1 397 946,39 р.;

- в случае лизинга 1 403 335,11 р.

Однако в случае лизинга приобретаемое оборудование передается в залог банку и залоговая стоимость составляет 840 тыс. р. (70% от стоимости имущества). Таким образом, требуемая величина залога при лизинге составляет 563 335,11 р., что существенно снижает требования к активам предприятия и повышает его шансы на осуществление планов развития предприятия.

В таблицах 1 и 2 (приложение Ж) приведены вспомогательные расчеты амортизации и налога на имущество для двух случаев приобретения автомобиля: в кредит и в лизинг.

При анализе данных из таблиц 1 и 2 (приложение Ж) можно сделать вывод, что налог на имущество, уплачены при лизинге за первые 3 года будет более, чем в 2,5 раза меньше, чем уплаченный при кредите. Также необходимо помнить, что при кредите налогоплательщик (ЗАО «НЭСР») продолжает платить налог на имущество еще шесть лет, что составляет примерно 40 тыс.р.

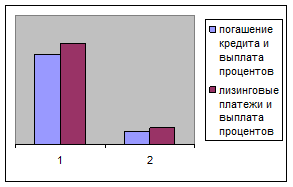

Были проведены сравнительные расчеты сметы выручки, затрат и движения денежных средств предприятия, решившего по их результатам приобретать средства механизации по лизингу или путем привлечения банковского кредита. В соответствии с имевшимися на то время исходными данными ниже приведен график соотношения лизинговых и кредитных платежей.

Рисунок 8 Соотношение кредитных и лизинговых платежей

Из рисунка 8 видно, что сумма лизинговых платежей превышает кредитные выплаты на12,4%, а переплата – 30,7%.

2.3 Анализ эффективности использования лизингового оборудования с помощью коэффициента использования

В 2004 году предприятием ЗАО «НЭСР» по лизингу был взят каток стоимостью 232,8 тыс. р., срок лизинга – 3 года (ноябрь 2004 г. – октябрь 2007 г.) Согласованный процент комиссии по лизингу составил 4% годовых, процентная ставка по привлекаемому для совершения лизинговой сделки кредиту – 10%. Капитальный ремонт оборудования и его техническое обслуживание осуществляет лизингополучатель (ЗАО «НЭСР»). Лизингодатель (ЗАО «Сиблизинг») оказывает пользователю некоторые дополнительные услуги, общая стоимость которых составляет 9481,492 р.:

- командировочные расходы работников лизингодателя;

- расходы по оказанию юридических консультаций, связанных с заключением лизингового соглашения;

- расходы на проведение консультаций по эксплуатации оборудования.

Выплаты лизинговых взносов производились ежегодно, равными долями. По истечении срока договора имущество переходит в собственность лизингополучателя, при внесении им полной суммы лизинговых платежей и оплаты выкупной стоимости имущества. Размер НДС – 20%.

Сначала производится расчет среднегодовой стоимости оборудования и размер амортизации за срок аренды (таблица 1).

Расчет общей суммы лизинговых платежей производится по формуле:

Л = А + Пк + Пком + Пу + НДС(1),

где А – величина амортизационных отчислений лизингодателю;

Пк – платежи лизингодателю за использованные им кредитные ресурсы;

Пком – комиссионные выплаты;

Пу – плата за дополнительные услуги лизингодателю.

Таблица 2 Среднегодовая стоимость оборудования и размер амортизационных отчислений

|

Год |

Амортизационные отчисления, тыс. р. |

Стоимость катка на начало отчетного года, тыс. р. |

Стоимость катка на конец отчетного года, тыс. р. |

Среднегодовая стоимость катка, тыс. р. |

|

2004-05 2005-06 2006-07 |

23,28 23,28 23,28 |

232,8 209,52 186,24 |

209,52 186,24 162,96 |

221,16 197,88 174,60 |

|

Итого |

69,84 |

- |

- |

- |

Проводятся расчеты размеров лизинговых платежей по каждому году (таблица 2).

Таблица 3 Размеры лизинговых платежей по каждому году

|

Показатель |

1-й год |

2-й год |

3-й год |

|

Амортизационные отчисления, р. |

232800 |

232800 |

232800 |

|

Платежи за кредитные ресурсы, р. |

221160 |

197800 |

174600 |

|

Плата за дополнительные услуги, р. |

2370,33 |

2370,33 |

2370,33 |

|

Комиссионные выплаты, р. |

79152,00 |

69840,00 |

60528,00 |

|

Выручка по сделке, облагаемая НДС, р. |

279322,33 |

246810,33 |

214218,33 |

|

Ставка НДС, р. |

55864,47 |

49362,07 |

42843,67 |

Другие рефераты на тему «Финансы, деньги и налоги»:

Поиск рефератов

Последние рефераты раздела

- Оценка и прогнозирование инвестиционного рынка

- Анализ финансового состояния предприятия

- Анализ современного рынка электронных денег в России

- Актуальные проблемы внешнего долга

- Анализ государственных финансов Удмуртской республики 2006-2009 гг.

- Анализ ликвидности баланса и платежеспособности предприятия

- Анализ и распределение финансовых средств